Pour effectuer une analyse de votre situation, adressez-vous en toute confiance à l’un de nos conseillers.

1 844 854-6055Sans frais

Contactez-nous

Planifier ma retraite

Bien planifier ma retraite

La retraite: une nouvelle vie

La retraite n’est plus ce qu’elle était du temps de nos parents. Aujourd’hui on peut cesser nos activités avant 60 ou 65 ans, quitter progressivement le marché du travail pour réaliser un rêve et se lancer dans de nouveaux projets. Quels que soient votre situation, vos objectifs, vos besoins, tout est possible à la condition de bien s’y préparer! Quel est votre scénario rêvé?

Établir vos objectifs de retraite

Imaginer le futur maintenant

L’espérance de vie augmente au pays, la durée de la retraite aussi : jusqu’à 30 ans et plus selon le cas. À quel âge partirez-vous à la retraite? Que ferez-vous : habiter à l’étranger, voyager, continuer de travailler à temps partiel? Aurez-vous assez d’argent pour maintenir votre niveau de vie? Quels seront les impacts pour votre famille? Avez-vous pensé aux aspects fiscaux? Voilà de quoi alimenter la réflexion sur cette importante étape de la vie.

Votre vision, vos finances

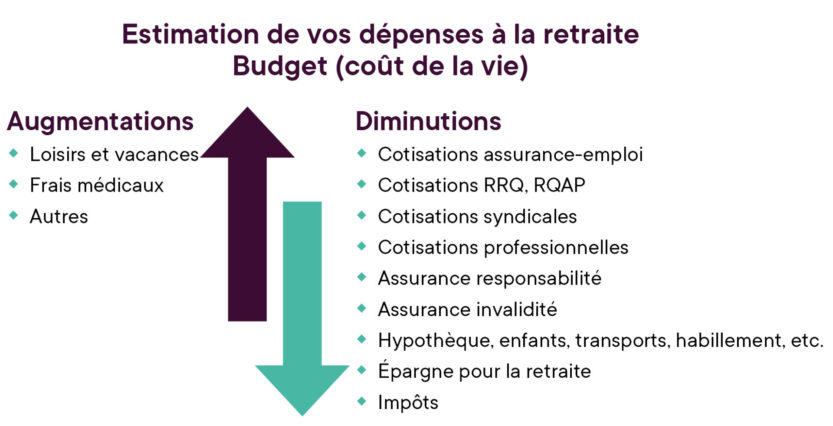

Règle générale, afin de maintenir le même niveau de confort à la retraite, il faut au moins compter sur l’équivalent de 70% de votre revenu brut annuel moyen, pendant vos trois dernières années de travail. Toutefois, pour déterminer le remplacement de votre revenu brut, vous devez d’abord estimer vos dépenses. Si certains frais diminuent, d’autres augmentent.

Projections budgétaires

Il est donc important de réfléchir à votre retraite future et d’établir au moins un scénario de dépenses budgétaires. Il est parfois plus aisé d’y arriver en séparant vos dépenses fixes (électricité, chauffage, taxes) de vos dépenses variables.

Pour y voir clair

Lorsque votre scénario est établi, votre conseiller pourra illustrer une projection de vos revenus possibles à la retraite en tenant compte de tous les éléments :

- Rendements

- Actifs

- Passifs

- Inflation

- Tolérance aux risques

- Fiscalité

- Décaissement

- RRQ et PSV

- Assurances, etc.

Ainsi vous obtiendrez une vision très claire des résultats et des correctifs à effectuer s’il y a lieu.

Les types de revenus à la retraite

Les principales sources de revenus à la retraite proviennent des :

Régimes publics

Couvrent une partie des revenus nécessaires. Prestations imposables, montants variables selon statut civil et revenus familiaux

- Le Régime des rentes du Québec (RRQ)

- La pension de la Sécurité de la vieillesse (SV) du gouvernement fédéral

Régimes privés de retraite

Complémentaires aux régimes publics, par exemple :

- Régime complémentaire de retraite (RCR)

– À cotisations déterminées

– À prestations déterminées - Autres régimes

Épargnes personnelles et placements

Sources principales ou complémentaires aux revenus d’autres provenances.

- Montants provenant de comptes de placements enregistrés ou non : CELI, REER, FERR, RRI, etc.

Votre plan d'action

Pour mener le style de vie dont vous rêvez, et avoir l’esprit tranquille, il vous faut des stratégies adaptées à vos scénarios de retraite. N’hésitez pas à consulter nos experts pour vous conseiller en la matière.

Passez à l’action!

Avez-vous des objectifs réalistes? Nos spécialistes vous aident à déterminer la capacité d’épargne requise pour assurer votre niveau de vie souhaité et réaliser vos projets. Le moyen d’y arriver est de préparer un plan d’action personnalisé. Ceci permet d’évaluer la possibilité de la retraite (projection), et de considérer des scénarios alternatifs au besoin, en modifiant :

- l’âge de la retraite

- le niveau de revenu souhaité

- l’effort d’épargne

- la possibilité de vendre des actifs

Maximisez vos revenus

Votre planificateur financier vous a aidé à évaluer votre budget et vous avez une meilleure idée de vos sources de revenus à la retraite? Maintenant, il vous faut une bonne stratégie pour maximiser vos revenus et réduire l’impact fiscal pour la retraite. Une bonne habitude consiste à revoir votre portefeuille de placement en fonction de cet objectif.

Stratégies de décaissement

Préparer sa sortie

Évitez les mauvaises surprises fiscales en planifiant les retraits dans vos comptes de placement. Voici quelques options intéressantes à considérer dans votre stratégie de décaissement :

- Fractionnement du revenu de pension avec votre conjoint, si votre revenu de retraite admissible est plus élevé que le sien.

- Répartition judicieuse des placements, des actifs enregistrés et non enregistrés. Sachez que les revenus provenant de dividendes, d’intérêts, de gain de capital ou autres sont tous imposés différemment. Vous pourriez donc perdre d’importants crédits d’impôt si vous ne détenez pas les bons types de placement dans les régimes appropriés.

- Utilisation judicieuse de votre CELI.

- Transfert de votre REER dans un FERR ou dans une rente viagère.

Simplifiez-vous la vie!

La fiscalité évolue, vos besoins aussi. Prolonger et optimiser le décaissement total de vos actifs requiert les conseils d’experts qualifiés. N’hésitez pas à en discuter avec eux.

Votre succession

Pour la suite des choses

Il y a d’autres aspects importants à considérer lors de la retraite : protéger votre patrimoine et en préparer la transmission. Vous voulez vous assurer que vos décisions seront respectées et que vos héritiers ne seront pas pénalisés. Parmi les principales démarches à entreprendre :

- La planification successorale

- La préparation testamentaire

- Le mandat de protection en cas d’inaptitude

- L’optimisation fiscale selon votre situation par la création de fiducie, la vente ou le transfert d’actifs, les dons planifiés, etc.

Notre service d’aide à la préparation testamentaire et notre équipe d’experts vous accompagnent dans ces démarches essentielles.