Prévoir l'imprévisible

Aux études ou en début de carrière, vous avez l’avenir devant vous…à moins d’un imprévu. Accidents, maladies ou autres situations difficiles peuvent avoir des conséquences financières importantes pour vous. C’est pourquoi il est important d’avoir des assurances.

Identifier vos besoins

L’impact des risques financiers varie grandement en fonction de votre situation et de vos obligations. Conséquemment, vos besoins en assurances changent aussi lorsque vous passez d’une étape de vie à une autre.

Comprendre les risques

L’important est de vous assurer que votre couverture soit adéquate, tant sur le plan personnel que professionnel, en termes d’assurance vie, d’assurance invalidité, d’assurance médicaments et d’assurance dommages.

Risque, fréquence et gravité

Au moment d’identifier vos besoins, les types de risques sont un facteur déterminant. Ainsi les assureurs évaluent la compensation nécessaire au maintien de votre niveau de vie, de celui de vos dépendants, de vos associés ou encore d’avoir les fonds suffisants pour rembourser vos créanciers.

| Risque | Fréquence | Gravité |

|---|---|---|

| Incendie d’une résidence | Faible | Élevée |

| Réclamation de médicaments | Élevée | Faible |

| Journée de maladie | Élevée | Faible |

| Invalidité de longue durée | ||

|

Faible | Élevée |

|

Élevée | Faible |

| Décès | ||

|

Faible | Élevée |

|

Faible | Élevée |

|

Élevée | Faible |

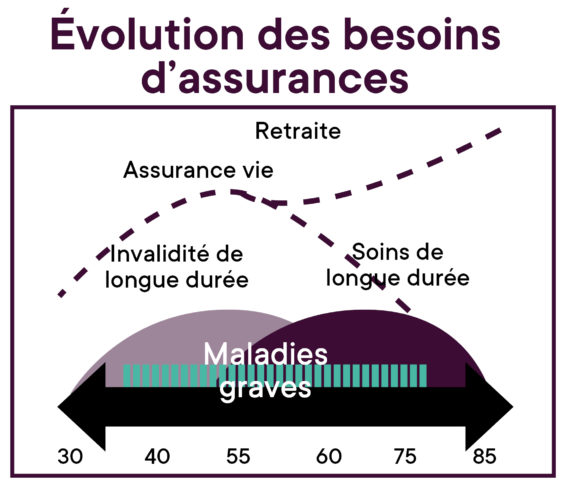

Des besoins évolutifs

Selon votre âge et les phases de votre vie, vos assurances sont sujettes à changement. Par exemple au début de votre vie, vous ne produisez aucun revenu et n’avez aucune personne à votre charge. Le besoin de remplacement de votre revenu est nul. Vous dépendez entièrement de vos parents.

En début de carrière

Il en va autrement tout autrement en début de carrière.

- Vos besoins dépassent généralement vos revenus.

- Vous devez recourir à l’emprunt.

- La valeur nette de votre bilan financier est minime ou négative, et plusieurs dettes doivent être remboursées simultanément (prêt études, prêt automobile, emprunt hypothécaire, etc.).

- Vos actifs sont peu diversifiés et la résidence en est souvent la composante principale.

- Vous avez peut-être de jeunes enfants.

Une bonne protection

Votre priorité sera alors de vous constituer un fonds d’urgence pour vous protéger, ainsi que votre famille, en cas d’invalidité ou de décès. Les besoins personnels en assurance vie et en assurance invalidité sont généralement à leur niveau le plus élevé à cette étape.

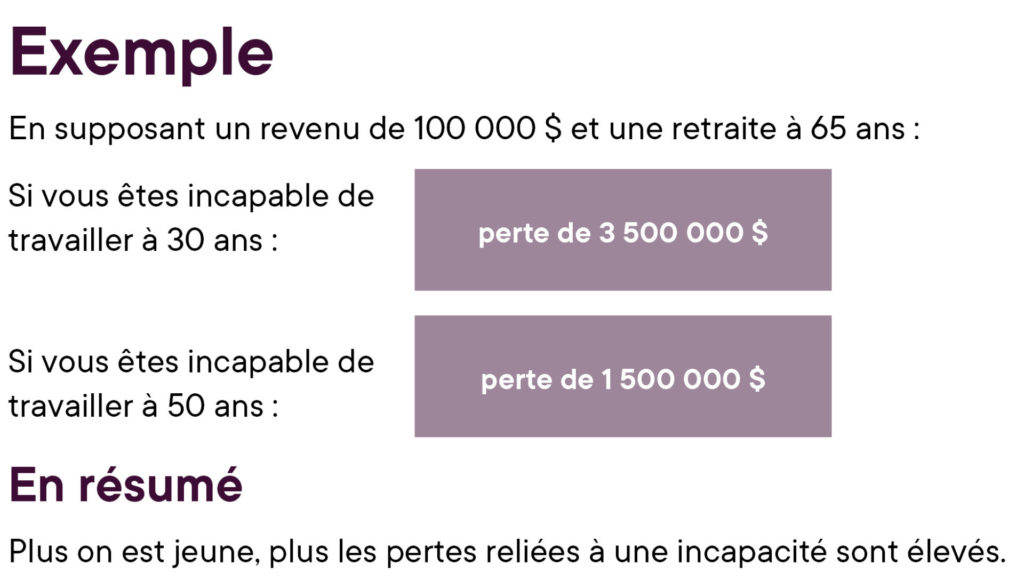

Assurance invalidité

L’assurance invalidité permet de maintenir votre niveau de vie si vous devenez incapable de travailler. Le risque de souffrir d’une invalidité prolongée à un âge plus jeune étant supérieur au risque de décès, il est donc très important de détenir une protection adéquate en cas d’invalidité. Elle est importante jusqu’à votre indépendance financière.

Pour vivre normalement

Les prestations régulières de l’assurance invalidité vous permettent de payer :

- Vos dépenses courantes

- Vos loisirs

- Vos besoins supplémentaires dus à l’invalidité

- Vos placements en vue de votre retraite

Une « assurance salaire »

Votre indemnité mensuelle est déterminée selon plusieurs facteurs, dont vos revenus et votre besoin en épargne pour la retraite. Il est important de vérifier plusieurs points avant de souscrire à une telle police d’assurance:

- Les définitions d’invalidité totale et d’invalidité partielle

- Les exclusions :

- certaines polices ne prévoient le versement de prestations que si vous n’êtes plus en mesure de travailler dans quelque domaine que ce soit;

- d’autres verseront les prestations si vous n’êtes plus en mesure de pratiquer votre profession.

- La période de paiement des prestations est comprise jusqu’à l’âge prévu au contrat.

- L’indexation de vos prestations en fonction de l’inflation.

Enfin, assurez-vous d’avoir un fonds d’urgence suffisant pour couvrir un délai de carence de plus de 30 jours puisque les compagnies d’assurances versent les prestations en fin de mois.

L'assurance vie

Le décès à un âge normal (selon l’espérance de vie) ne devrait pas mettre en péril la situation financière de vos survivants, sauf dans quelques rares exceptions. Différents types de produits couvrent des besoins précis.

Les types de produits d’assurance vie

| Temporaire

Pour couvrir à peu de frais des besoins temporaires souvent élevés |

|

| Exemples de besoins temporaires | |

|

|

| Permanente

Pour couvrir les besoins permanents |

|

| Exemples de besoins permanents | |

|

|

Assurance maladie grave

Cette assurance est versée sous forme de montant forfaitaire non imposable: de 25 000 $ à 1 000 000 $. Généralement, ce montant est versé si vous survivez 30 jours au diagnostic d’une maladie grave couverte en vertu de votre contrat.

Votre guérison

Cette indemnité vous permet d’améliorer votre qualité de vie, d’obtenir des meilleurs traitements en priorité, d’éviter de bousiller votre planification de retraite par le retrait de vos REER, imposables à 53,31 %.

Elle atténue les facteurs de stress et les éléments aggravants liés à vos finances et vous permet de vous concentrer sur votre guérison.

La gestion des risques

Votre portefeuille d’assurance doit être révisé régulièrement. C’est une partie intégrante d’une saine planification personnelle.

Quand souscrire?

Ces grands événements importants de la vie sont généralement les plus appropriés:

- Naissance d’un enfant ou de petits-enfants,

- Mariage ou divorce,

- Décès d’un parent ou du conjoint,

- Départ des enfants pour les études ou pour fonder une famille,

- Achat d’une maison ou d’un chalet,

- Nouvel emploi ou démarrage d’une entreprise.

Ce sont des occasions de revoir vos besoins en assurances mais surtout de bien vérifier que vos besoins sont pleinement couverts.

Je m'informe

Simplifiez-vous la tâche

La Financière vous donne accès à toutes les ressources dont vous avez besoin en vous aidant à faire les meilleurs choix. En collaboration avec nos sociétés affiliées spécialisées dans le domaine de l’assurance, nos professionnels ont l’expertise nécessaire pour vous accompagner dans votre réflexion.

Des professionnels de confiance

Pour obtenir une réponse plus précise, effectuer une analyse de votre situation, adressez-vous en toute confiance à l’un de nos conseillers.