|

Les professionnels continuent de s’adapter aux nombreux changements qui ont été apportés aux règles de l’incorporation. Nous discuterons ici des mesures reliées aux revenus passifs et à la déduction pour petite entreprise (DPE) d’une SPCC, qui sont en vigueur depuis le 1er janvier 2019 pour les sociétés ayant une fin d’exercice le 31 décembre. Notre expert |

|

|

Anik Bougie, LL.M. Fisc., Pl. Fin., TEP |

Quelles sont les répercussions de la réforme sur les revenus passifs dans une société?

Une société est normalement imposée à des taux inférieurs sur les premiers 500 000 $ de revenus nets de profession. Pour l’année financière qui a débuté le 1er janvier 2019 et pour toutes les années subséquentes, le plafond des affaires (500 000 $) sera réduit progressivement lorsque le revenu de placements de la société (et de ses sociétés associées) dépasse 50 000 $. Cette mesure risque d’augmenter le taux d’imposition de la société, le cas échéant. Rappelons que le plafond des affaires est le seuil de revenu admissible à la déduction pour petite entreprise (DPE).

Règle : la réduction du plafond des affaires est de 5 $ pour chaque dollar de revenu de placements qui dépasse 50 000 $. Le plafond des affaires sera donc complètement éliminé lorsque le revenu de placements atteindra 150 000 $ ((150 000 $ – 50 000 $) * 5 = 500 000 $).

Ce qui est compris dans le revenu de placements total ajusté d’une société :

-

- Les revenus d’intérêts

- Les revenus de dividendes

- La portion imposable du gain en capital

- Les revenus nets de location, desquels sont déduits :

a. les frais de placements

b. les pertes en capital nettes reportées des années précédentes

Notez que certains revenus de placements ne seront pas considérés dans ces nouvelles règles, tels que les gains résultant de la vente des actifs d’une pratique, entre autres.

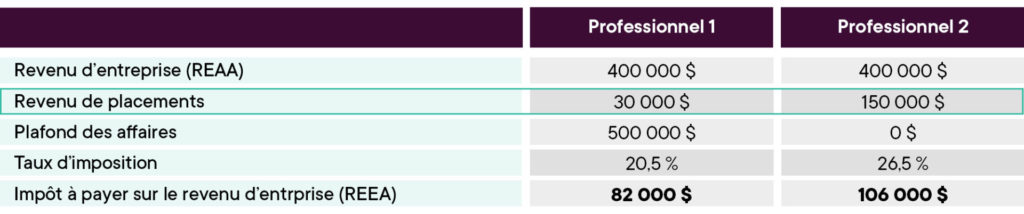

Un exemple pour illustrer le propos

- Deux professionnels incorporés ont des exercices financiers se terminant le 31 décembre.

- Leur revenu de profession respectif est de 400 000 $.

- Le premier professionnel a des revenus de placements annuels de 30 000 $; le second, de 150 000 $.

- Leur société respective comptabilisant chacune moins de 5 000 heures pour l’ensemble de ses employés, elles n’ont pas droit à la DPE au Québec.

- Pour un professionnel incorporé n’ayant aucun employé, les répercussions fiscales de cette nouvelle mesure équivalent à une imposition additionnelle de 6 % sur les revenus qui étaient auparavant éligibles à la DPE.

- Dans le cas où le plafond des affaires de 500 000 $ est complètement perdu, cela pourrait signifier une augmentation des impôts payables de 30 000 $ (500 000 $ X 6,00%) annuellement, selon les taux de 2020.

- Pour un professionnel incorporé, dont la société a cumulé plus de 5 500 heures rémunérées par année, l’impôt additionnel pourrait atteindre 62 500 $ (500 000$ X 12,5 %) annuellement.

Quelles stratégies peut-on envisager?

- Un professionnel qui gagne entre 50 000 $ et 150 000 $ de revenus de placements pourrait revoir son portefeuille de placements ou sa rémunération afin de diminuer les répercussions des nouvelles mesures.

- Par exemple, il pourrait opter pour un portefeuille de placements axé sur la croissance, qui engendre des gains en capital plutôt que des revenus d’intérêts.

- Il pourrait aussi être stratégique de réaliser des pertes afin de diminuer le revenu des placements de l’année en cours.

- En ce qui concerne la rémunération, il pourrait être avantageux de se verser un salaire plutôt qu’un dividende, le salaire étant une dépense déductible du revenu d’entreprise.

Le cas des jeunes professionnels

Considérant les impôts supplémentaires, l’incorporation est-elle toujours avantageuse pour un jeune professionnel?

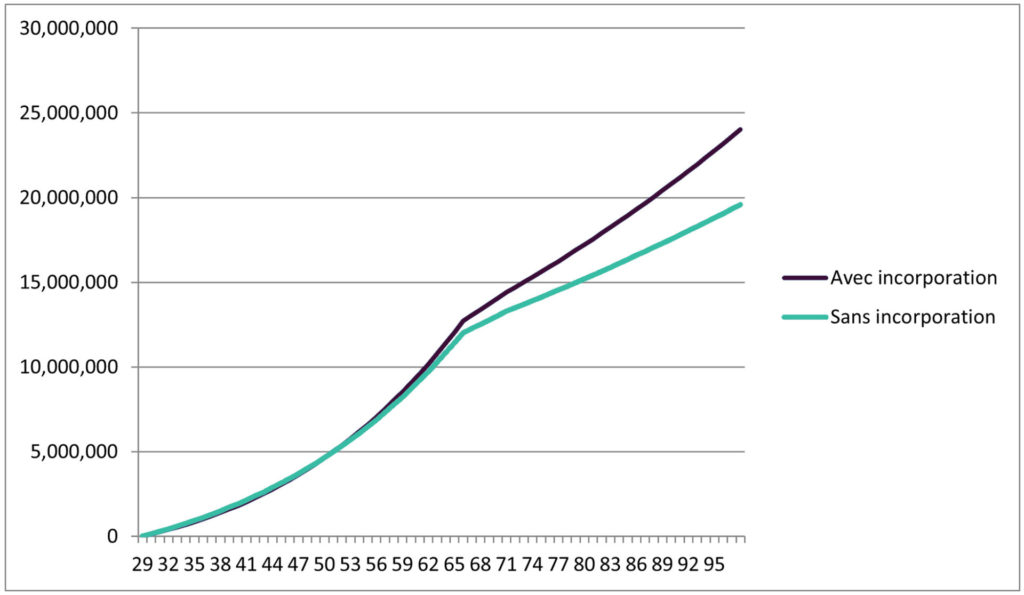

Un exemple

Un professionnel âgé de 28 ans qui débute sa pratique, et ne détient aucune épargne et aucune dette.

- Son revenu de profession est présentement de 400 000 $, indexé à 2 % annuellement.

- Il désire prendre sa retraite à 65 ans.

- Supposons un coût de la vie annuel de 75 000 $, également indexé à 2 % annuellement.

- Pour les revenus de placements, nous utiliserons un taux de rendement de 4 %.

Dans cet exemple, le jeune professionnel aurait avantage à s’incorporer, malgré les nouvelles mesures sur les revenus passifs. En effet, les calculs indiquent que son patrimoine net d’impôts serait d’environ 12,7 M$ à 65 ans avec incorporation, comparativement à 12 M$ sans incorporation, soit une différence non négligeable d’environ 700 000 $. À l’âge de 85 ans, cette différence s’élèverait à 2,7 M$.

Analyse requise

Les nouvelles mesures sont complexes, mais elles ne touchent pas tous les professionnels incorporés. Il faut détenir un portefeuille de placements considérable pour que le revenu de placements total ajusté soit supérieur à 50 000 $. Les jeunes professionnels incorporés qui ne possèdent pas un portefeuille d’une telle valeur ne sont donc habituellement pas touchés.

Sachez que lorsque le seuil de 50 000 $ est atteint, il est possible qu’il n’y ait pas d’impact financier si le revenu du professionnel n’atteint pas 500 000 $. De plus, un professionnel qui a des revenus de placements élevés alors qu’il est à la retraite et ne gagne plus de revenu d’entreprise ne serait pas visé par ces mesures.

L’équipe fdp à votre service

Dans tous les cas, n’hésitez pas à communiquer avec un conseiller fdp. pour voir comment les mesures concernant le plafond des affaires s’appliquent dans votre cas. Nous travaillons en étroite collaboration avec les conseillers afin de trouver les solutions les plus efficaces et les mieux adaptées à votre profil financier unique. Profitez de notre intelligence financière pour prendre vos meilleures décisions d’affaires.

Anik Bougie, LL.M. Fisc., Pl. Fin., TEP

Cheffe de pratique, planification financière et fiscalité

Financière des professionnels inc. détient la propriété exclusive de Financière des professionnels – Fonds d’investissement inc. et de Financière des professionnels – Gestion privée inc. Financière des professionnels – Fonds d’investissement inc. est un gestionnaire de portefeuille et un gestionnaire de fonds d’investissement, qui gère les fonds de sa famille de fonds et offre des services-conseils en planification financière. Financière des professionnels – Gestion privée inc. est un courtier en placement, membre de l’Organisme canadien de réglementation du commerce des valeurs mobilières (OCRI) et du Fonds canadien de protection des investisseurs (FCPI), qui offre des services de gestion de portefeuille.

Les informations contenues aux présentes proviennent de sources que nous jugeons fiables; toutefois, nous n’offrons aucune garantie à l’égard de ces informations et elles pourraient s’avérer incomplètes. Les opinions exprimées sont basées sur notre analyse et interprétation de ces renseignements et ne devraient en aucun cas être considérées comme une recommandation. Les stratégies fiscales traitées dans le présent article peuvent ne pas s’appliquer dans tous les cas. Pour toutes questions, n’hésitez pas à communiquer avec votre conseiller en gestion de patrimoine ou votre spécialiste en matière fiscale, comptable ou juridique.

Les données et les renseignements qui proviennent de fdp et d’autres sources sont jugés fiables au moment de leur présentation. Malgré tous ses efforts, fdp ne peut garantir qu’ils sont exacts ou complets ou qu’ils sont à jour en tout temps. L’information contenue dans les pages du présent document n’est pas destinée à remplacer une consultation de nature juridique, comptable, fiscale ou autre et ne doit pas être utilisée à ces fins. fdp ne sera pas responsable des dommages que vous pourriez subir à la suite de l’utilisation des informations contenues dans ces pages.