La Fed, l’inflation et un nouveau variant

Ce qui a fait bouger les marchés en novembre :

- Jerome Powell a été reconduit à la tête de la Réserve fédérale américaine (Fed), ce qui a été perçu positivement par les marchés.

- Ces mêmes marchés ont cependant réagi négativement à l’affirmation de M. Powell selon laquelle l’inflation n’est plus transitoire, ainsi qu’à l’apparition du variant Omicron dans plusieurs régions du monde.

Zoom sur le mois dernier

Survol des bourses mondiales*

- L’indice phare de la Bourse canadienne, le S&P/TSX, a reculé de 1,6 % en novembre.

- Aux États-Unis, le S&P 500 a gagné 2,7 % et le Nasdaq 3,8 %.

- Les Bourses internationales ont aussi affiché des résultats négatifs durant cette période, l’indice EAFE ayant baissé de 1,4 %.

- Les actions des pays émergents se sont dépréciées de 0,8 % en novembre, alors que les actions chinoises ont connu une baisse de 2,6 %.

*Tous les chiffres de cette section sont en devise canadienne. Source : Bloomberg, sauf si indiqué différemment.

Événements marquants

La Fed toujours dans les manchettes

Alors que d’autres candidatures étaient plus préoccupantes, les marchés ont été soulagés d’apprendre la confirmation du renouvellement du mandat de Jerome Powell en tant que président de la Fed.

Lors d’un discours prononcé le 30 novembre dernier, M. Powell a concédé que le mot « transitoire » ne devait plus être utilisé pour décrire l’inflation actuelle et que les problèmes de main-d’œuvre et ceux des chaînes d’approvisionnement étaient toujours bien présents.

Politiques monétaires et taux directeurs

Dans le cadre de la remise en question de son programme d’assouplissement monétaire, la banque centrale américaine avait déjà enclenché une réduction de ses achats obligataires mensuels de 120 G$ en novembre. La présence d’une inflation persistante pourrait pousser la Fed à accélérer son programme de réduction d’achats. Déjà chiffrée à 15 G$ par mois, cette réduction pourrait s’amplifier, l’économie n’ayant plus besoin de telles injections mensuelles de liquidités.

Quant aux discussions concernant des hausses prochaines du taux directeur, elles pourraient mener à leur devancement en 2022 ou en 2023 si l’économie poursuit sa croissance. Ces commentaires ont été perçus négativement par les marchés.

Au Canada, le marché anticipe des hausses du taux directeur durant la première moitié de l’année 2022, si les conditions actuelles persistent.

Les mille et un visages de la COVID-19

L’apparition en Afrique du Sud du nouveau variant Omicron, l’une des mutations du virus de la COVID-19, a fait la manchette dans plusieurs pays. Cependant, sa vitesse de propagation et la gravité de la maladie qu’il provoque sont encore sous étude par les autorités médicales.

L’incertitude concernant l’efficacité des vaccins et des autres traitements utilisés pour contrer les variants précédents cause une inquiétude dans les marchés. Cette imprévisibilité s’est traduite par une baisse importante en fin de mois.

Situation de l’emploi

Depuis le mois de septembre, le nombre d’emplois au Canada est revenu à son niveau pré-COVID. En novembre, 153 700 emplois ont été créés, bien au-delà des 37 500 attendus. Le taux de chômage est passé de 6,6 % à 6,0 %, alors que le taux de participation au marché du travail se situait à 65,3 %, stable par rapport au mois précédent.

Du côté de l’emploi aux États-Unis, on a observé la création de 210 000 emplois par rapport à des attentes de 550 000. Le taux de chômage est passé de 4,5 % à 4,2 %, alors que le taux de participation au marché du travail a augmenté à 61,8 %.

Résultats – obligations canadiennes

Les obligations fédérales du Canada, toutes échéances confondues, ont affiché un rendement positif de 0,8 % ce mois-ci. Le rendement depuis le début de l’année se situe à -3,7 % (Source : Canaccord Genuity)

Comportement de nos fonds

Notre veille stratégique

Principaux risques

Voici quelques risques que nous surveillons de près dans le contexte actuel.

- Les chaînes d’approvisionnement globales connaissent des perturbations qui, si elles durent encore plusieurs mois, pourraient causer une augmentation de l’inflation et réduire la production des biens et services, ce qui provoquerait un épisode de stagflation.

- Une hausse rapide et prononcée des taux d’intérêt resserrerait le ratio cours-bénéfice, ce qui entraînerait une baisse des indices boursiers.

- Un nouveau variant de la Covid-19 pourrait déclencher un ralentissement de l’économie mondiale, au même titre que la crise énergétique actuelle en Europe et en Chine.

- Une cyberattaque d’une grande ampleur pourrait nuire au sentiment positif généré par la réouverture de l’économie globale et le niveau de confiance élevé des consommateurs.

- Les gouvernements pourraient augmenter sensiblement les taux d’imposition des entreprises et des particuliers pour renflouer leurs coffres. Ce scénario, sans doute plus probable en 2022 ou 2023, implique cependant la fin de la pandémie.

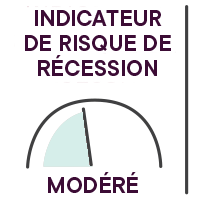

Indicateurs fondamentaux

Certains indicateurs économiques que nous avons suivis en octobre.

Confiance des consommateurs ![]()

La confiance des consommateurs est toujours solide en novembre.

Épargne des particuliers – États-Unis ![]()

Le taux d’épargne des particuliers reste élevé, mais diminue depuis quelques mois, les programmes temporaires d’assurance-emploi étant maintenant terminés.

Indice global des directeurs d’achats ![]()

Le ratio se maintient toujours au-dessus de 50, indiquant un accroissement des intentions des responsables d’achats. L’indicateur se retrouve maintenant à 54,2, toujours aligné avec celui du mois d’octobre. Les intentions des directeurs d’achats continuent d’être positives, plus particulièrement dans les pays développés (56,9), comparativement aux pays émergents (51,2).

Taux directeurs au Canada, en Europe et aux États-Unis ![]()

Les taux directeurs restent favorables à une reprise économique, mais les données encourageantes concernant l’emploi et l’inflation en Amérique du Nord vont inciter la Banque du Canada et la Fed à augmenter leur taux directeur respectif probablement plus tôt que plus tard durant l’année 2022.

Dans le cas de l’Europe, une hausse des taux directeurs n’est pas encore envisagée et pourrait prendre un certain temps, la reprise étant moins forte.

|

|

|

François Landry, CFA |

Yann Furic, B.B.A., M. Sc., CFA |

Source des données : Bloomberg

Les informations contenues aux présentes proviennent de sources que nous jugeons fiables; toutefois, nous n’offrons aucune garantie à l’égard de ces informations et elles pourraient s’avérer incomplètes. Les opinions exprimées sont basées sur notre analyse et interprétation de ces renseignements et ne devraient en aucun cas être considérés comme une recommandation. Pour toutes questions, n’hésitez pas à communiquer avec votre conseiller en gestion de patrimoine ou votre spécialiste en matière fiscale, comptable ou juridique.