La montée de l’inflation commence à vous préoccuper sérieusement? Difficile de rester indifférent face à une situation qui pourrait avoir des répercussions sur votre plan financier!

Depuis le début de l’année 2022, nous avons connu des rebonds inflationnistes surprenants : à preuve, selon Statistique Canada[1], le taux d’inflation en janvier était de 5,1 %, puis il s’est accéléré à 5,7 %, pour atteindre 6,7 % en mars! Il faut remonter à septembre 1991 pour trouver un taux d’inflation à 5 % au Canada! Cette escalade est encore plus spectaculaire si l’on considère qu’il y a à peine plus d’un an, en janvier 2021, cette même inflation se chiffrait à 1 %!

Secteurs sous tension

Cela dit, il faut constater que les flambées inflationnistes touchent beaucoup plus durement certains secteurs spécifiques, notamment l’énergie et l’alimentation, mais qu’éventuellement, l’effet va se répandre, tout étant relié dans l’économie globale.

Concrètement, cette inflation omniprésente suscite des inquiétudes, particulièrement en termes de planification financière et de planification de retraite. Pour leur part, la Banque du Canada et la Réserve fédérale américaine ont amorcé la hausse de leur taux directeur respectif afin de ralentir la tendance, et les augmentations se poursuivront ponctuellement durant 2022. Le rehaussement du taux directeur aura cependant un effet sur les taux hypothécaires, le crédit à la consommation et le financement des entreprises.

Bien comprendre les enjeux

Pour vous aider à y voir plus clair, des conseillers en gestion de patrimoine fdp ont soulevé les sujets les plus fréquemment abordés par leurs clientes et clients.

Tout d’abord, votre planification financière.

A-t-elle été calculée pour tenir compte des situations exceptionnelles, comme celle que nous vivons présentement?

Yannick Bernier, conseiller et planificateur financier, commente :

« D’abord, il faut savoir qu’une planification financière à long terme est élaborée d’après les Normes de l’Institut de planification financière du Québec (IQPF)[2].

COMMENT L’IQPF ÉTABLIT-IL LE TAUX D’INFLATION RECOMMANDÉ?

Dans sa publication Normes d’hypothèses de projection datée du 30 avril 2021, l’IQPF et FP Canada ont établi les Normes pour l’année 2021. Ils y élaborent les hypothèses financières sur lesquelles un planificateur financier devrait se baser pour réaliser des projections financières à long terme (plus de 10 ans). Pour citer le document : « … prédire la direction que prendra l’économie et comment évolueront les marchés financiers est un exercice périlleux qui demande l’intégration d’une grande quantité de variables et, par conséquent, des modèles d’évaluation très sophistiqués. Pour sa protection et celle de ses clients, le planificateur financier est encouragé à utiliser ces Normes[3]. »

Quelle est la durée de ces Normes?

« Les Normes sont mises à jour chaque année[4] et même si certaines des hypothèses […] sont appelées à changer de temps à autre, cela ne signifie pas qu’une projection préparée avec les hypothèses précédemment publiées cesse d’être valable.[5] »

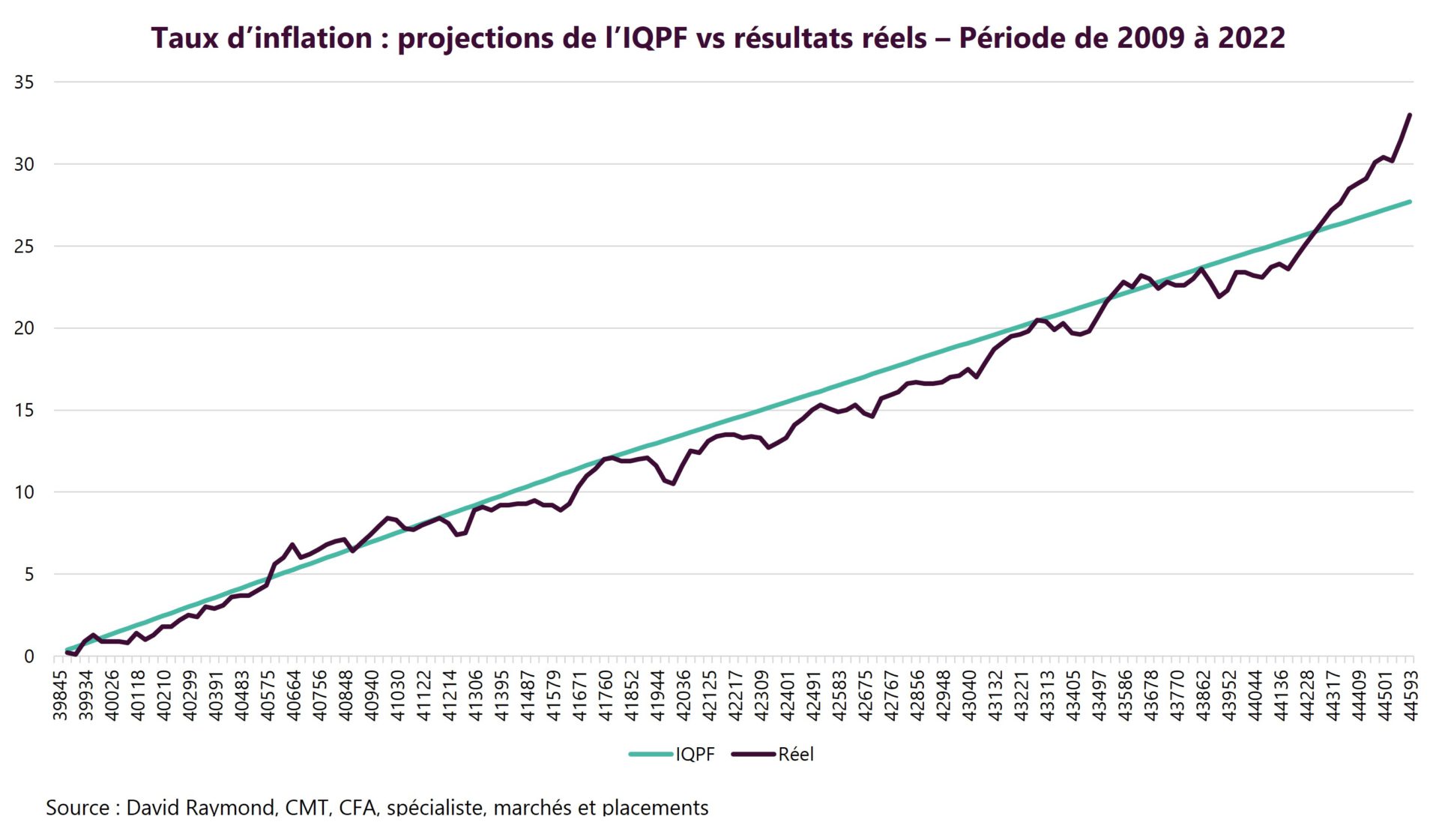

Voici un tableau comparatif des hypothèses d’inflation projetées par l’IQPF, ainsi que le taux d’inflation réel enregistré durant une période de 13 ans, soit de 2009 à 2022. Vous remarquerez que les projections de l’IQPF en matière d’inflation sont souvent plus élevées que le résultat observé.

[3] https://www.iqpf.org/docs/default-source/outils/iqpf-normes-projection2021.pdf (page 7)

[4] Au 30 avril (NDLR).

[5] https://www.iqpf.org/docs/default-source/outils/iqpf-normes-projection2021.pdf (page 7)

Dans les dernières années, l’IQPF nous conseillait d’utiliser 2 % comme taux d’inflation dans les planifications financières. Pour la retraite, il faut tenir compte d’un taux de rendement net des placements qui inclut l’inflation.

- Si on projette un rendement de 4,10 % et qu’on soustrait 2 %, ça donne 2,10 %.

- En prévoyant que l’inflation pourrait persister entre 3 % et 4 %, avec un rendement à long terme d’un portefeuille de placements à 5 % ou 6 %, on obtiendrait un résultat net similaire de 2 %.

Dans les années 1990, le taux d’inflation était supérieur à 10 %, mais les rendements des obligations permettaient d’avoir un rendement net semblable. Les rendements ont surpassé les attentes au cours des dernières années, alors que l’inflation était équivalente voire inférieure à 2 %, notamment en 2020. Durant cette période, les rendements qu’ont connu les investisseurs ont été nettement supérieurs aux projections.

L’important, c’est d’avoir un bon plan, avec des hypothèses réalistes. Certaines années seront meilleures, d’autres moins bonnes. Nous ne pouvons contrôler l’inflation et même la Banque du Canada, qui la maîtrise jusqu’à un certain point avec son taux directeur, a de la difficulté à l’influencer et à la réduire actuellement, parce la situation relève davantage d’un problème mondial concernant les chaînes d’approvisionnement et la guerre.

Lorsque je fais une planification financière avec une cliente ou un client, l’inflation est un critère important à prendre en considération. Je dois les sensibiliser à la méthode de calcul de l’inflation et aussi à celle de l’indexation des rentes de retraite gouvernementales ou privées. Je dois aider mes clients à se protéger de l’inflation et à prendre les meilleures décisions, comme par exemple, celle concernant l’âge de la retraite.

Si votre planification est bien faite, des hausses d’inflation sur de courtes périodes ne devraient pas entraîner de changements majeurs dans votre stratégie financière. Un bon plan de retraite conservateur comporte normalement la marge de manœuvre nécessaire pour assumer le risque. Cela dit, des circonstances particulières peuvent entraîner certains réajustements. C’est à ce moment-là qu’il faut parler à votre conseiller pour trouver des solutions. Il faut soulever la question et ne pas attendre : ensemble, nous adapterons votre plan financier à votre réalité. »

Par ailleurs, l’inflation se vit au quotidien et peut vous obliger parfois à reconsidérer certains aspects de votre plan financier. Que faut-il prioriser dans vos décisions?

Anie Sansoucy, conseillère et planificatrice financière, aborde certains éléments qui pourraient poser un problème :

« Le piège à éviter, c’est de revoir à la baisse le montant de votre épargne. Avant d’en arriver là, plusieurs solutions sont possibles.

Vous avez une hypothèque à taux variable?

- Simulez une hausse de taux de 2 ou même 3 points de pourcentage sur votre versement hypothécaire. Si l’impact sur votre budget est tel qu’il vous obligerait à réduire le montant de votre épargne, ou s’il met en péril votre capacité à rembourser votre prêt, je vous recommande de contacter votre courtier hypothécaire afin de convertir votre prêt à taux variable en prêt à taux fixe.

- Même si, à long terme, le taux variable est presque toujours plus avantageux, à court terme, les variations peuvent générer des inquiétudes. Pour profiter des avantages du taux variable et conserver votre tranquillité d’esprit, je vous recommande d’effectuer les mêmes versements que si vous aviez choisi un taux fixe. De cette façon, en plus de rembourser votre capital plus rapidement, vous vous offrez une certaine protection contre les hausses.

Avez-vous révisé votre budget dernièrement?

- Analysez vos différents postes budgétaires et vérifiez que les montants alloués sont toujours réalistes. Si vous effectuez un suivi serré de votre budget et ajustez rapidement vos dépenses, vous maximisez vos chances de maintenir le cap sur vos objectifs.

En conservant le contrôle sur vos sorties d’argent, vous évitez les mauvaises surprises. C’est une mesure temporaire, le temps que l’économie se stabilise, mais l’exercice en vaut vraiment la peine.

Votre portefeuille de placements est-il diversifié?

- Pour certains, détenir des actions signifie prendre des risques. En réalité, avec un portefeuille trop conservateur, vous prenez le risque que votre épargne ne couvre pas l’inflation et donc, que votre pouvoir d’achat s’érode au fil des ans. Un bon portefeuille bien diversifié en actions et en revenu fixe vous permettra de conserver votre pouvoir d’achat à long terme.

- Inflation rime souvent avec volatilité des marchés boursiers : résistez à la tentation de sortir du marché, conservez votre vision à long terme et n’arrêtez pas d’investir.

Connaissez-vous vos revenus à la retraite?

- Vous avez un fonds de pension? Savez-vous quel sera le taux d’indexation de votre rente à la retraite? Bien des fonds de pension ont plafonné leur taux d’indexation annuel de rente de retraite. Sur un horizon à long terme, cela pourrait avoir des conséquences désastreuses sur la situation financière d’un rentier. Pour vous assurer une retraite confortable, le fait de détenir un portefeuille de placements vous aidera à maintenir votre niveau de vie.

N’oubliez pas que votre situation professionnelle et personnelle est unique et que la meilleure façon d’aborder vos préoccupations est d’en discuter avec votre conseiller. Nous sommes là pour vous aider. »

Le mot de la fin

Combien de temps dureront ces flambées inflationnistes? Bien malin qui saurait le prédire, mais il semble évident que nous aurons à jongler avec cette incertitude durant quelque temps encore. C’est le moment d’examiner votre situation financière calmement et de façon proactive pour prendre les mesures qui vous permettront de diminuer votre stress financier et de garder le cap. N’hésitez pas à communiquer avec votre conseiller pour évaluer votre situation et profiter de ses conseils.

[1] https://www150.statcan.gc.ca/n1/daily-quotidien/220216/dq220216a-fra.htm

[2] L’Institut québécois de planification financière est un organisme qui a pour mission d’assurer la protection du public en matière de finances personnelles par la formation des planificateurs financiers et l’établissement des normes de pratique professionnelle.