La dernière décennie a été marquée par une croissance à peu près constante des marchés, avec plusieurs records battus de façon assez spectaculaire, notamment l’indice Dow Jones qui a successivement dépassé les 24 000 points en 2017, puis les 26 000 en 2018 et maintenant les 27 000 en 2019. Idem pour l’indice S&P 500 qui atteint des niveaux historiques depuis le mois d’octobre, suivi du S&P/TSX.

L’année 2019 a cependant ramené le spectre de la récession qui, selon plusieurs économistes, serait inévitable au cours des prochaines années. Cette incertitude parasite les marchés, et s’ajoute aux tensions engendrées par la faible croissance de l’économie mondiale, la guerre commerciale Washington-Pékin et les soubresauts politiques dans diverses régions du monde.

Le cycle de dix ans : mythe ou réalité?

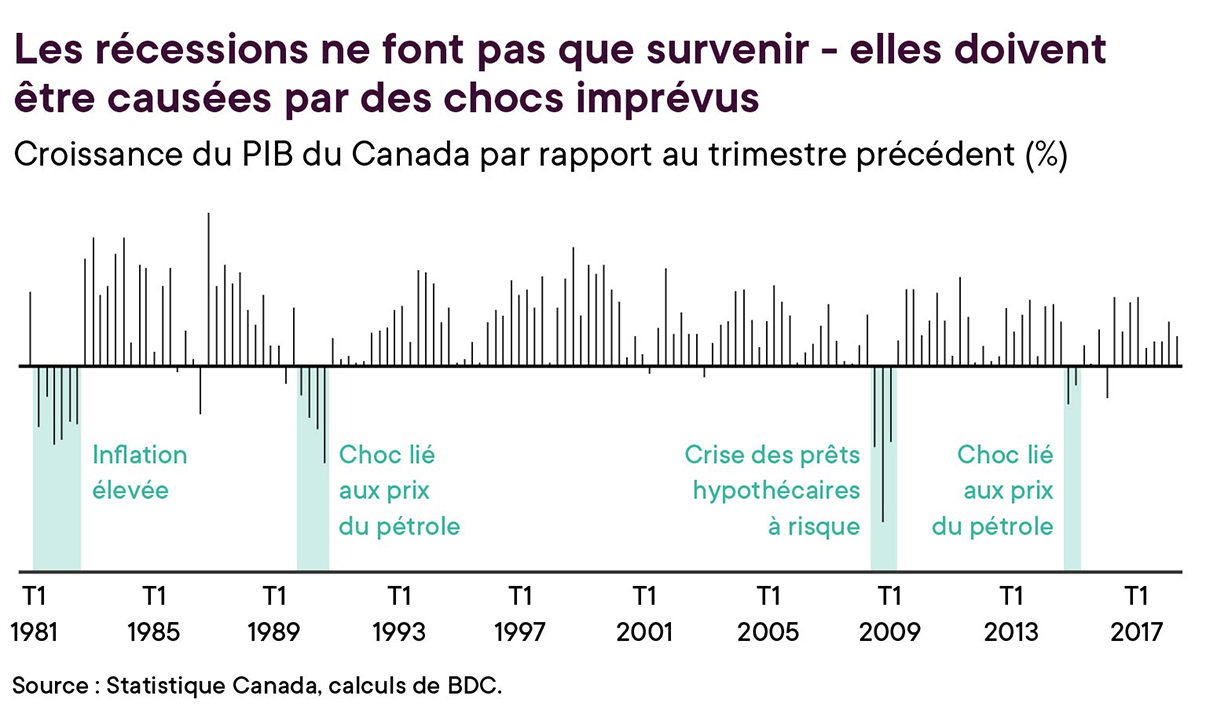

Une période de croissance de dix ans doit-elle nécessairement se solder par une récession? Historiquement, rien n’est moins certain. Quand on regarde les cycles économiques passés au Canada, force est de constater que dans la très grande majorité des cas, plutôt qu’une récurrence temporelle, le début d’une récession coïncide avec des excès dans l’économie, notamment de fortes hausses des taux d’intérêt ou un certain type de choc économique, et qu’il est suscité par des dommages collatéraux de la politique monétaire. Signalons à cet effet que nous suivons dix indicateurs économiques qui nous aident à évaluer le risque ou la probabilité d’une récession.

Le graphique vous présente les données historiques de l’économie canadienne, annotées des événements qui ont entraîné une récession. Notre économie a effectivement connu quatre récessions au cours des quarante dernières années :

Cycle économique 3.0

Fait à remarquer, le cycle économique actuel bénéficie d’une durée beaucoup plus longue que la moyenne, mais il est aussi l’un des plus faibles en termes de croissance de l’économie, des revenus et des profits. Les gains de productivité et les avancées technologiques de l’industrie ont eu un effet déterminant sur son évolution, l’univers économique connaissant actuellement des changements soudains et profonds. De plus en plus efficaces, les marchés financiers ont désormais la capacité de se regénérer beaucoup plus prestement : la crise de 2008 en est la preuve. Il devient donc très difficile de comparer le cycle actuel aux précédents.

Signes d'opportunités

Pour un pays, une récession est souvent une période difficile qui peut, par contre, avoir des retombées positives. Ainsi, les entreprises qui veulent conserver leurs parts de marché se voient dans l’obligation d’innover pour améliorer leur positionnement concurrentiel. Les périodes de récession sont également propices à la création de petites entreprises, dont l’agilité leur permet de rivaliser avec les grandes industries concurrentes parce qu’elles peuvent innover à moindre coût que leurs rivales.

Répercussions sur un portefeuille de placements

« Une récession entraînera-t-elle des pertes dans mon portefeuille? » C’est la question que se posent tous les investisseurs, et la crainte d’une soudaine débandade des marchés au seuil de la retraite est une perspective qui hante nombre de ceux qui ont vécu la crise de 2008. La réponse à cette question tient essentiellement à la composition du portefeuille : si elle correspond à votre profil d’investisseur, elle vous permettra de mieux résister aux soubresauts des marchés et de récupérer plus rapidement.

Il faut aussi savoir que, à cause des leçons apprises au cours des dernières décennies, les banques centrales réagissent plus promptement aux premiers signes de récession et interviennent directement sur l’économie en abaissant les taux d’intérêt et en augmentant la masse monétaire. Ces baisses de taux ont une incidence immédiate sur le prix des obligations : lorsque survient une baisse des taux d’intérêt, le prix des obligations augmente. Si une partie des actifs du portefeuille est investie en titres à revenu fixe, elle s’apprécie et soutient le portefeuille.

Les cibles de la récession

Considérant tous les secteurs dans lesquels on peut investir, il s’avère que certains types d’entreprises sont beaucoup moins touchés par une récession que d’autres. Le secteur de la consommation de base, par exemple, demeure généralement plus stable parce que la demande pour ses produits ne connaît aucun fléchissement, même lors d’un ralentissement économique.

Il est aussi bon de savoir que les entreprises les plus durement touchées durant une récession sont souvent celles de moindre qualité. Une gestion active des portefeuilles devient alors un allié de taille puisque les bons gestionnaires évitent ces entreprises.

Un gestionnaire aguerri aura également la capacité de capter une proportion plus élevée des hausses de marchés que de leurs baisses. À titre d’exemple, depuis 2011, le portefeuille en actions canadiennes, revenu en titres, qui est offert dans notre gestion privée, a capté 91 % des hausses du S&P/TSX dividende et seulement 66 % des baisses de ce même indice.

Rester investi

En moyenne, les récessions durent de trois à neuf mois. Il n’est certes pas facile de voir diminuer la valeur de son portefeuille d’un mois à l’autre, mais dites-vous bien qu’une telle baisse n’est que pour une courte période et que les hausses les plus importantes des indices surviennent généralement immédiatement après que le marché ait atteint un plancher. Même si la tentation est grande de limiter vos pertes en écoulant votre portefeuille, la décision de sortir trop tôt du marché pourrait s’avérer une erreur qui nuira à la croissance ultérieure de votre portefeuille. En demeurant investi, vous pourrez profiter du rebond accéléré et récupérer plus rapidement.

En conclusion

Partie intégrante des cycles économiques, les récessions continueront de confronter les investisseurs. Cependant, elle ne se traduisent pas nécessairement en catastrophe pour un portefeuille. Encore une fois, tout dépend de leur intensité, de leur durée, mais surtout, de la façon dont votre portefeuille a été construit. S’il coïncide avec votre profil d’investisseur et votre tolérance au risque, il fera preuve de résilience dans toutes les phases du cycle et il vous permettra d’atteindre vos objectifs financiers. Et n’oubliez pas que votre politique de placement est évolutive et qu’elle doit s’adapter à vos circonstances de vie, et non le contraire.

Vous avez des questions? Votre conseiller est votre personne ressource de première ligne et il se fera un plaisir de discuter avec vous.